中泰宏观:这一次“放水”难复苏债牛或许还有1-2年

在新冠疫情冲击下,政策快速放松,社融、M2指标大幅反弹,近期高频经济指标也明显向好,是不是经济要持续复苏、开启新一轮上行周期了?

我们认为其实很难,这一轮经济周期和09年、12年、15年都完全不同,尽管部分指标在回升,但也有核心指标在持续回落,而企业融资的高增长,恰恰证明了经济的下行压力。未来1-2年内我们面临更多的,恐怕还是经济的下行压力。

在房地产市场压力还没有变得非常大,强刺激房地产的政策再度出台之前,谈经济见底、谈复苏恐怕都言之过早。从这个角度看,债券市场或许还有1-2年的牛市。

中泰宏观每周思考第78期

摘要

1、经济回升、社融高增,像是要强劲复苏。今年新冠疫情爆发后,我国货币加快宽松,金融体系发挥出了“类财政”的功能,金融指标大幅反弹,近两月实体经济的指标也大幅回升。是不是要开启经济复苏进程了呢?

2、这一轮有何不同?居民并未开启加杠杆。虽然政府和企业部门在大力加杠杆,但居民部门的贷款增速并没有回升,反而还在进一步下降,M1增速还在低位,这些指标都体现了房地产市场的均值回归压力。09年、12年、15年每一轮经济复苏,都是有房地产参与的,这一轮恐怕也不例外。

3、企业融资高增:恰是因为经济下行。尽管近期企业部门融资增速大幅抬升,但我国企业的融资行为和其他经济体不同,完全是逆周期的。企业融资高增长,经济大多数时候都是下行的,关键要看企业为什么要加杠杆,很多时候往往都是因为需求不好,被动加杠杆。

4、这一轮债牛:或许还有1-2年。所以这一轮经济周期和以往任何一轮都是不一样的:房地产处于下行大周期中;政策空间没有那么大;新冠疫情的中长期影响。这一轮尽管在“放水”,但经济很难复苏。而且在未来1-2年内,可能较难看到经济持续复苏迹象,更多是应对经济下行压力。

1

经济回升、社融高增,像是要强劲复苏。

今年新冠疫情爆发后,我国货币加快宽松,金融体系发挥出了“类财政”的功能,金融指标大幅反弹。社融存量增速从去年的10.7%大幅跳升至5月份的12.5%,M2增速从8.7%跳升至11.1%。以往每一轮经济周期的触底反弹,金融数据往往都是领先指标,09年、12年、15年均是如此。

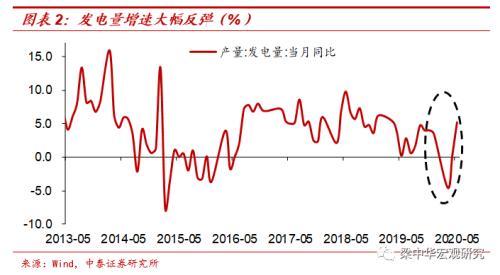

与此同时,近两月实体经济的指标也大幅回升。例如,根据国家发改委公布的数据,5月前20天我国发电量同比增速达到了5.2%,而4月的增速只有0.3%,3月的增速为-4.6%。去年没有疫情冲击的时候,我国全年的发电量增速也只有3.5%。

5月份我国汽车销量增速也实现了由负转正,百强房企商品房销售金额增速在4月转正后,5月份进一步上升至12.2%。

从各种高频数据来看,5月份的经济数据可以说会确定性的大幅改善。

2

这一轮有何不同?居民并未开启加杠杆。

金融数据持续高增长,经济数据短期向好,让大家有一种09年、12年、15年经济复苏的感觉,是不是经济要开启持续上行的周期呢?如果仔细研究下就会发现,有一些数据和之前的复苏周期并不太一样。

虽然政府和企业部门在大力加杠杆,但居民部门的贷款增速并没有回升,反而还在进一步下降。而居民贷款最主要的用途还是买房,所以历史上居民杠杆变化都和房地产销售情况高度相关。居民加杠杆速度放缓,说明了房地产市场并没有那么好。

另一个不太一致的数据是M1的增速。尽管M2增速维持在11.1%的高位,但M1增速只回升到6.8%。M1是企业活期存款的重要反映指标,从历史上来看,我国M1走势和房地产销售高度相关,说明房地产销售提供的资金变化,是企业现金流波动的主导力量。

无论是居民贷款增速的下滑,还是M1的低增长,很大程度上体现的还是我国房地产市场的调整压力。我们在之前报告中已经反复强调,由于过去几年中小城市需求过度透支,未来房地产市场将面临较大的均值回归压力。本轮房地产市场的调整从2018年就开始了,虽然由于因城施策,不同城市出现周期错位,但方向依然在向下。我国宏观经济的数量和价格指标也都是从2018年开始下行的,主要还是来自于房地产市场的降温。

如果房地产在下行,那么我们能够迎来一波没有房地产参与的宏观经济复苏周期吗?其实很难。居民财富、金融体系、财政等都和房地产领域高度相关,经济中抛开房地产就是出口,而出口今年肯定很弱,所以很难找到其它足够大、足够强的动力。09年、12年、15年每一轮经济复苏,都是有房地产参与的,这一轮恐怕也不会例外。

3

企业融资高增:恰是因为经济下行。

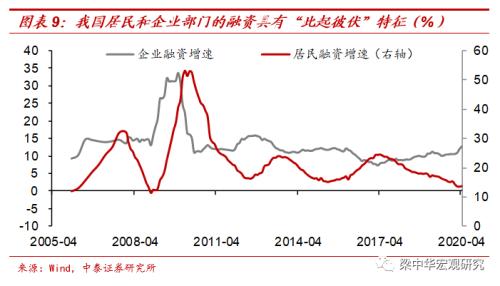

尽管近期企业部门融资增速大幅抬升,但如果我们仔细对比下数据,就会发现,我国企业的融资行为完全是逆周期的。也就是说,经济好的时候,企业融资放缓;经济不好的时候,企业融资反而会加快。

这和居民部门形成鲜明对比,居民部门的融资行为是顺周期的,经济好的时候,居民融资速度快;经济不好的时候,居民融资速度慢。

而对比下其他国家的情况,美国居民和企业部门的融资行为都是顺周期的,只有政府融资具有明显的逆周期特征。

那么为何我国企业部门的融资具有逆周期性呢?一个可能的原因是,我国经济中存在大量的国有企业、城投公司,当经济不好的时候,这些主体承担起逆周期托底经济的功能,比如城投公司加快基建相关融资;而当经济处于上行周期的时候,政策稳经济的必要性就下降了。也许正是由于一部分企业的融资行为和政府类似,导致整体的企业融资行为具有了逆周期的特点。

另一个可能的原因是房地产市场的影响。我国每一轮经济周期的上行和下行都是和房地产市场高度相关的,当房地产市场处于上行周期的时候,居民部门大量加杠杆,房地产企业获得了大量商品房销售的现金流,对外部融资的依赖度明显降低,加杠杆速度就会放缓;当房地产市场处于下行周期时,居民加杠杆速度放缓,经济周期下行,而房地产企业的经营现金流减少,更加依赖外部融资,加杠杆速度加快。

但无论是哪一种原因,企业融资的高增长,都对应的是经济的下行周期,而不是上行周期。如果是第一个原因,企业融资高增长恰恰说明了实体经济的下行压力大,而从历史经验来看,单靠逆周期稳增长的措施是很难让经济稳定下来的,必须依赖房地产。如果是第二个原因,房地产处于下行周期,居民加杠杆增速放缓,企业部门被动加杠杆。

所以并不能说企业融资高增长,经济就一定会向好,关键要看企业为什么要加杠杆,是因为需求大好吗?很多时候往往都是被动加杠杆。如果经济本身的需求没那么好,企业加杠杆可能很难提振需求。而经济需求看什么,还是看房地产,看居民加杠杆的快慢。而这一次,明显居民面临去杠杆的压力,需求端可能起不来。

4

这一轮债牛:或许还有1-2年。

所以这一轮经济周期和以往任何一轮都是不一样的。第一点,房地产处于下行大周期中。近期资金宽松、伴随人才政策变化,部分核心城市房价仍有较大支撑,但大多数中小城市房地产市场都面临巨大均值回归压力。而09年、12年、15年每一轮经济的反弹,都是从居民加杠杆、房地产市场反弹开始的。

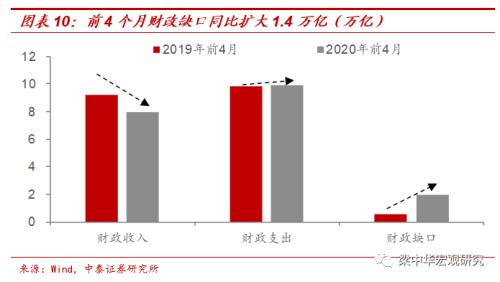

第二点,政策空间没有那么大。08年金融危机爆发后,发力的不仅仅是狭义的财政,地方政府的融资平台、国有企业等都在稳增长。而现在地方政府债务严格规范,大肆举债的动力很弱。预算赤字、专项债、特别国债虽然比去年增加了3.6万亿,但今年前4个月我国的财政缺口已经扩大了1.4万亿,如果全年来看的话,今年增加的财政刺激可能都不够弥补财政收入、基金收入的缺口。归根到底是政策空间没有之前那么大了,内外环境也不再容许进行强刺激。

第三点,新冠疫情的中长期影响。我们反复强调一点,新冠疫情对经济的冲击不仅仅是短期的。部分居民收入减少、失业增加,部分企业退出了市场,未来的市场就少了一部分需求。即使是存活下来的企业,债务增长势必也会对未来经营产生冲击。如果没有疫情发生,今年的经济理论上假设会降到5.5%,那疫情来了以后,今年和明年的平均经济中枢至少会降到5%甚至以下。所以下半年即使疫情完全消除了,经济同比增速回到正常水平,恐怕也是在5%附近甚至以下了。

更何况,现在疫情完全消除了吗?并没有。如果我们没有在医学上战胜病毒,那很多防控病毒的措施就很难全部去掉,对经济需求端的压制依然会存在。比如现在电影、演唱会等演出还是无法举办,这其实就是体现。

综合来看,尽管都在看经济复苏,但我们认为,这一轮尽管在“放水”,但经济很难复苏。近两月经济短期数据大幅好转,更多来自之前积压需求的集中释放。6月以来,部分高频数据已经重新开始回落。往前看,经济环比指标的回落压力会进一步增大。

我们预计,在未来1-2年内,可能较难看到经济的持续复苏,更多是应对经济下行的压力。而货币政策都只会、也只能跟随基本面走,进一步放松。所以如果从2018年开始算的话,这一轮债券市场的牛市已经维持了2年多,恐怕还会有1-2年的时间。虽然利率下行速度不会很快,但至少还远远没有到牛熊转换的时候。

经济什么时候会见底呢?等到房地产市场压力变得非常大,强刺激房地产的政策再度出台的时候,恐怕才是时候讨论:是不是要开启经济上行周期了?

风险提示:中美问题,新冠疫情,经济下行,政策变动。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

精选导读

推荐内容

- “百度开放日—云茶会郑州站”即将盛大开启!

- 用画笔为抗疫加油:国际儿童抗疫绘画艺术作品展郑州

- 郑州客运段福州车队K32次列车五组开展反恐实作演

- 郑州市金水区健康路176号体育社区垃圾分类宣传活

- 郑州市航空港区金源社区垃圾分类宣传活动

- 郑州市航空港区林语苑小区垃圾分类宣传活动

- 郑济铁路郑州黄河特大桥主桥成功合龙创下多项纪录

- 郑州造血干细胞捐献达300例居全国省会城市首位

- 河南郑州:樱桃红遍樱桃沟

- 中欧班列郑州开行3000班

- 郑州市各单位领导到紫荆小区参观指导

- 郑州市航空港区梅苑小区垃圾分类宣传活动

- 春天里的怀念:河南郑州市民自发哀悼疫情逝者

- 近一周,郑州等多地口罩预约系统完成使命陆续关停

- 燃!郑州下线的长城自主生产电脑被业界誉为最安全电

- 3月20日起境外入郑州人员需集中隔离费用自理